Dôchodkový systém a príprava na odchod do dôchodku

Momentálne majú v priemere dôchodcovia od štátu zhruba 42% toho, čo zarábali v produktívnom veku. V Nemecku je toto číslo na úrovni 30%. Ako je potom možné, že sa majú tak dobre? 2/3 nemeckého dôchodku tvorí majetok z vlastných investícií a pilierov.

Dôchodkový systém na Slovensku

Prečo vám náš dôchodkový systém neprinesie postačujúci dôchodok? V súčasnosti je priemerný starobný dôchodok vo výške približne 517 eur (k 31.12.2022). Miera náhrady dôchodku z hrubej mzdy je momentálne vo výške 42%. Z dlhodobého hľadiska sa toto číslo znižuje. Znamená to, že čím neskôr pôjdete na dôchodok, tým o väčšiu čiastku sa vám príjem na dôchodku zníži oproti príjmu počas produktívneho veku.

Rok | Priemerná mesačná mzda | Priemerný mesačný dôchodok | Miera náhrady |

1991 | 3.770SK (125,14€) | 2.025SK (67,22€) | 54% |

2001 | 12.365SK (410,44€) | 5.782SK (191,93€) | 47% |

2011 | 786€ | 362€ | 46% |

2021 | 1202€ | 505€ | 42% |

Tabuľka miery náhrady za posledných 30 rokov

Zdroj: https://slovak.statistics.sk/

Aké sú hrozby štátneho dôchodku v budúcnosti. Čo nám ukazuje demografická krivka?

Vplyvom starnutia obyvateľstva a malého prírastku pracujúcich ľudí hrozí, že na budúcich dôchodcov nebude mať kto robiť. Dnes pracuje na jedného dôchodcu zhruba 3,2 ľudí v produktívnom veku. Odvody týchto ľudí ale nestačia na pokrytie všetkých dôchodkov. Sociálna poisťovňa preto prispieva na dôchodkový systém stovky miliónov eur ročne navyše a každým rokom je tak vo veľkom dlhu, na ktorý sa koniec koncov skladáme my. Aj vďaka tomu sú dôchodky také nízke.

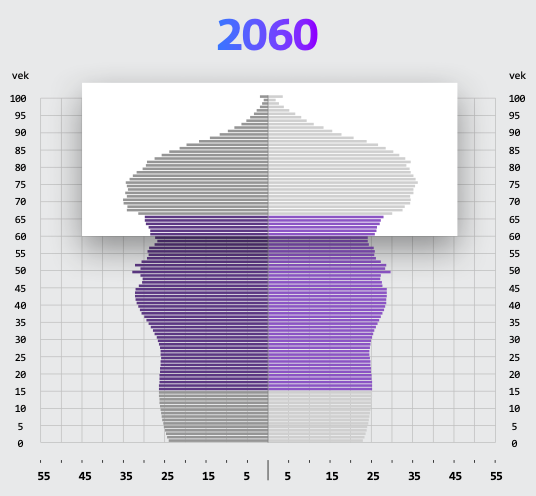

Predikcie do budúcnosti sú však desivejšie. Keďže sa rodí menej detí ako v minulosti, do roku 2070 má pracovať na jedného dôchodcu už len 1,5 človeka v produktívnom veku. Odvody nebudú schopné pokryť dávky dôchodcov a nebude možné ich udržať v takej výške, aby z nich ľudia dokázali vyžiť. S najväčšou pravdepodobnosťou sa tak bude dôchodkový vek predlžovať. Ak to nebude postačovať bude sa výška dôchodkov znižovať. V najhoršom prípade sa môže stať aj to, že 2. pilier zoštátnia, tak ako tomu bolo napríklad v Maďarsku v roku 2010 alebo v roku 2013 v Poľsku. To ale bude znamenať, že pracujúci človek si nebude môcť dovoliť odísť na dôchodok, pretože by bez nasporených peňazí nevedel normálne fungovať.

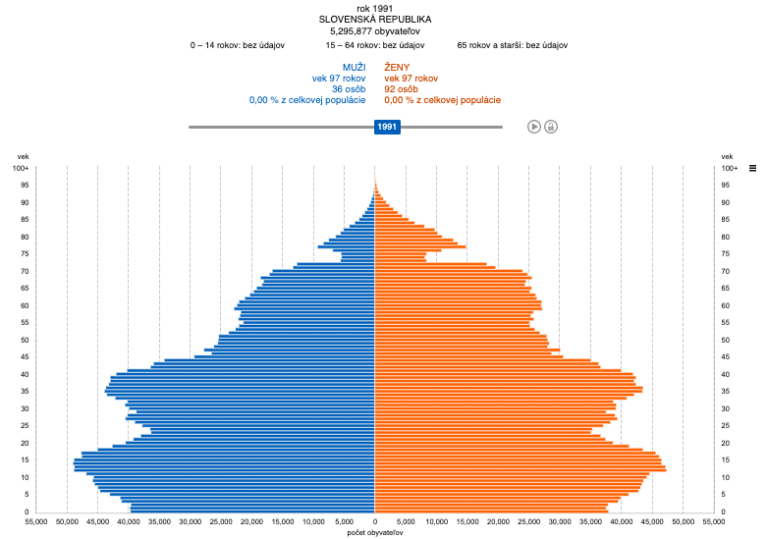

ROK 1991 – veľa pracujúcich, veľa detí, málo dôchodcov

Zdroj: https://slovak.statistics.sk/

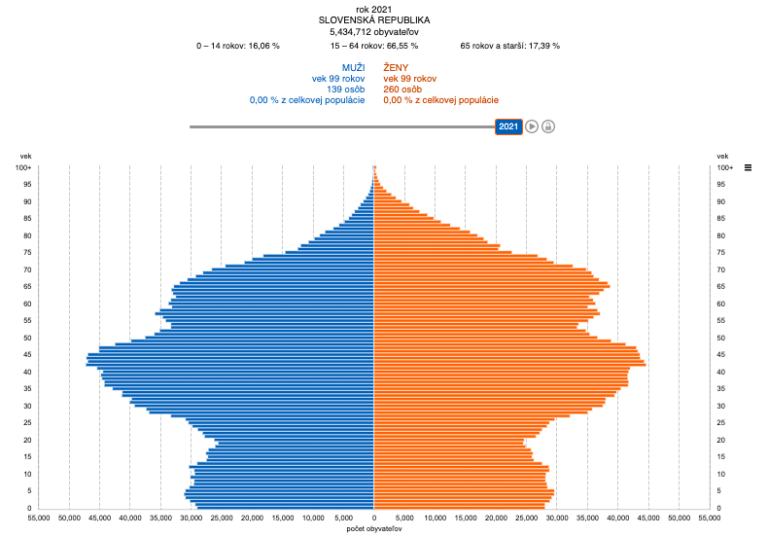

ROK 2021 – málo detí, veľa pracujúcich, veľa dôchodcov

Zdroj: https://slovak.statistics.sk/

ROK 2060 – predikcia podľa aktuálneho rozloženia obyvateľstva a predlžovania priemernej doby dožitia

Zdroj: https://www.prosight.sk/

Piliere dôchodkového systému na Slovensku?

Do prvého piliera, resp. sociálnej poisťovne sú odvádzané peniaze z vašej hrubej mzdy, konkrétne 18%. Tie sa potom prerozdelia na sociálne dávky aktuálnym poberateľom, napríklad dôchodcom, nezamestnaným a podobne. 1. pilier už v súčasnosti nie je schopný pokryť potreby starnúceho obyvateľstva.

V prípade, že ste vstúpili do 2.piliera, časť z týchto odvodov, konkrétne v roku 2023 je to 5,5% vám ide na vlastný dôchodkový účet. Výhodou je to, že peniaze sa na druhom pilieri zhodnocujú vo fondoch. O podrobnejšom fungovaní a nastavení 2.piliera sa viac dočítate v článku 2.Pilier: Všetko čo potrebujete vedieť.

3.pilier je zaujímavý, ak vám naň prispieva zamestnávateľ. Ak vám zamestnávateľ prispieva pod podmienkou, že si tam budete prispievať aj vy, na rozdiel od 2. piliera tu vám pôjdu peniaze z vašej čistej mzdy. Podrobnejšie sme vám 3. pilier priblížili v článku 3. Pilier: Komu sa oplatí a ako funguje?

Koľko peňazí dostanete na dôchodku a koľko budete potrebovať?

Na túto otázku nie je jednoznačná odpoveď. To aký dôchodok budete mať závisí od viacerých faktorov. Aká bola vaša výška odvodov do sociálnej poisťovne, ako dlho ste odvádzali odvody, či ste si sporili v 2. alebo 3.pilieri a ak áno koľko ste nasporili, prípadne koľko ste si nasporili na dôchodok sami. Nižšie si prejdeme základné scenáre každého popisovaného prípadu.

V príkladoch rátame s tým, že ste pracovali 40 rokov a mali príjem 1300 eur v hrubom (prbližne 990€ netto).

Príklad č. 1.

Človek, ktorý by poberal dôchodok len z 1.piliera by mal rentu približne vo výške približne 392€ na dnešné ceny. Z takej výšky dôchodku by mal človek problém zaplatiť si niektoré základné potreby ako bývanie, jedlo, zdravotná starostlivosť a podobne.

Príklad č. 2.

Človek, ktorý mal aj 2. a 3. pilier po dobu 40 rokov, do 3. piliera mu prispieval 15€ zamestnávateľ a 15€ on sám, ale sám neinvestoval by mal rentu vo výške približne 812€ na dnešné ceny. Tento sa bude mať o dosť lepšie, ale nedosiahne rentu vo výške 100% zo svojej mzdy. Na dôchodku si bude môcť užiť aj niečo viac, no cestovanie to asi nebude.

Príklad č. 3.

Človek, ktorý mal 2. aj 3. pilier a aj vlastnú investíciu 50 eur po dobu 40 rokov s výnosom 8% p.a. Tento sa bude mať najlepšie, začal myslieť na svoj dôchodok v skorom veku, otvoril si piliere hneď po nástupe do zamestnania, súkromne investoval peniaze na dôchodok a tak by mal pravidelnú rentu vo výške približne 1.128€ na dnešné ceny. Jeho mesačný dôchodok bude prevyšovať jeho príjem počas produktívneho veku a dôchodok si tak bude môcť naplno užiť.

Samozrejme toto je jeden konkrétny príklad. Každý z vás to môže mať úplne inak. Iný vek v čase nástupu do zamestnania, nemožnosť uzavrieť 3.pilier, skorší odchod do dôchodku a podobne. Hlavná myšlienka, ktorú týmto chcem povedať je tá, aby ste využili všetky možnosti, ktoré máte k príprave na dôchodok.

Suma, ktorú budete potrebovať bude závisieť od toho ako budete chcieť tráviť čas na dôchodku. S istotou vieme povedať to, že inflácia vám zabezpečí, že ceny všetkého budú v budúcnosti vyššie. To je fakt, na ktorý je potrebné sa pripraviť. Ak patríte medzi ľudí, ktorí budú chcieť cestovať, užívať si s vnúčatami a mať sa aspoň tak dobre ako v produktívnom veku potrebujete sa na dôchodok poriadne pripraviť sami. Predchádzajúca veta nie je utópiou, je to možné a dokonca jednoduchšie ako si myslíte. Stačí k tejto téme pristupovať zodpovedne a riešiť ju dostatočne skoro.

Kedy začať so sporením na dôchodok?

25r. Ja som začal pracovať len teraz, do dôchodku mám ešte veľmi veľa času. Čo zarobím, to chcem aj minúť.

35r. Ja teraz nemôžem odkladať bokom žiadne peniaze. Narodilo sa mi dieťa a peniaze investujem do rodiny.

45r. Začínam rozmýšľať, že by som niečo investoval. Staviame však teraz dom, väčšie bývanie. Aj deti ma stoja veľa peňazí. Krúžky, škola… Začnem s investovaním neskôr.

55r. Ja by som investoval veľmi rád, dôchodok sa blíži. Idem zistiť, aké mám možnosti.

65r. Prečo som neinvestoval skôr? Už s malou sumou by som si vedel pripraviť pekný kapitál na dôchodok.

Aj takto nejako môže vyzerať scenár človeka, ktorý si myslí, že na investovanie má stále dosť času. To kedy si založíte sporenie na dôchodok je rozhodujúcim faktorom. Ideálny čas na uzavretie zmluvy je čo najskôr. Prečo? Čas hrá pri sporení na dôchodok hlavnú úlohu, dokonca ešte podstatnejšiu ako výška investície. Je to vďaka javu, ktorý sa nazýva zložené úročenie. Podľa Alberta Einsteina je zložené úročenie ôsmym divom sveta.

Ako raz povedal: Ten kto mu rozumie, si ho zasúži. Ten kto nie, zaplatí. Zložené úročenie môžeme prirovnať k valiacej sa snehovej guli. Malé investície môžu z dlhodobého hľadiska priniesť veľké výnosy. Poďme si ukázať príklad ako by sa vyvíjala 50€ mesačná investícia s výnosom 8%, podľa doby investovania.

V príklade si uvedieme 4 rôznych ľudí, dôchodkový vek rátame 65 rokov.

Vek | Mesačná investícia | Počet rokov investovania | Nasporená suma na dnešnú hodnotu | Rozdiel oproti tomu, ak by ste investovali od 25ky |

25 | 50€ | 40 | 175.714€ | - |

35 | 30 | 75.014€ | - 100.700€ | |

45 | 20 | 29.647€ | - 146.067€ | |

55 | 10 | 9.208€ | - 166.506€ |

Človek, ktorý začne investovať hneď po nástupe do zamestnania po skončení vysokej školy má najväčší priestor na to, aby si investovaním našetril potrebnú sumu peňazí. Ak by chceli mať aj tí ostatní ľudia v príklade rovnakú sumu našetrených peňazí potrebovali by podstatne vyšší mesačný vklad. Človek, ktorý začne investovať v 35 rokoch by potreboval mesačnú investíciu vo výške 117€, 45-ročný 296€ a 55-ročný 955€.

3 dôvody, prečo sa ľudia nepripravujú na odchod do dôchodku

Štát sa o nás postará

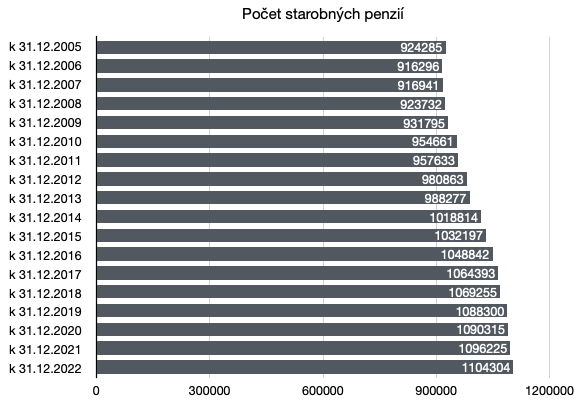

Každoročne nám pribúda tisíce penzistov a tak stúpajú aj náklady sociálnej poisťovne na starobné dôchodky. V roku 2009 boli náklady na dôchodky vo výške 3,595 miliárd eur. V roku 2022 to bolo 6,575 miliárd, čo činí 83%- ný rast. Zvyšujúce sa dôchodkové náklady budú v najbližších rokoch pokračovať. Podľa prognóz demografie sa ľudia v dôchodkovom veku ešte výraznejšie rozrastú a počet ľudí v produktívnom veku sa naopak zmenší. Znamená to, že čoraz menej ľudí sa bude skladať na čoraz väčšie dôchodky a dlhy, ktoré sa nakopili. Summa summarum štát sa o nás nepostará, spoľahnúť sa môžeme jedine sami na seba a byť zodpovední voči našim budúcim JA.

Do dôchodku ďaleko, ešte mám čas

Poznáte príslovie: “Čas sú peniaze”? Pri investovaní to platí viac ako kdekoľvek inde. Tak ako sme si prešli vyššie v sekcii “Kedy začať so sporením na dôchodok” ideálny čas na začatie investovania je čo najskôr kvôli zloženému úročeniu. Ak investovanie stále odkladáte a hovoríte si, že máte čas pripravujete sa o tisícky eur. Napríklad pri investícii 100€/mesačne a 30-tich rokoch do dôchodku, ak by ste investíciu odložili len o jeden rok rozdiel v nasporenej sume by bol približne 13.000€.

Zaujímavosť: Warren Buffet (momentálne 5. najbohatší človek na svete) má 92 rokov a nadobudol vyše 90% svojho majetku (107,1 mld.$) po dosiahnutí 65. roku života.

Dôchodok neriešim, lebo sa ho ani nedožijem

Podľa štatistík sa približne 79% mužov a 91% žien dôchodkového veku dožije. Priemerná doba dožitia sa však každých 10 rokov predlžuje zhruba o 2 roky vďaka posunu v zdravotníctve a medicíne, tým pádom aj predošlé čísla pravdepodobnosti sa budú zvyšovať. Ak sa na to budeme pozerať štatisticky, dôchodku sa dožijeme.

V prípade, že vás to stále nepresvedčilo máte štyri možnosti:

- investovať a dožiť sa dôchodku – zachováte si životný štandard

- investovať a nedožiť sa – investície zdedia pozostalí

- neinvestovať a nedožiť sa – rodine neprenecháte žiaden majetok

- neinvestovať a dožiť sa – budete sa mať podstatne horšie ako počas produktívneho veku

Ak budete investovať, ekonomicky z tej situácie nikdy nevyjdete zle.

Ak si chcete vypočítať pravdepodobnosť dožitia sa dôchodkového veku použite kalkulačku.

Predikcia umelej inteligencie o budúcnosti dôchodkov na Slovensku vzhľadom na demografiu

Umelej inteligencie sme sa opýtali otázku: “Aká je budúcnosť dôchodkov na Slovensku vzhľadom na demografiu Slovenska?” Tu je odpoveď, ktorú sme dostali:

Vzhľadom na demografickú situáciu na Slovensku, kde populácia starnie a počet obyvateľov v produktívnom veku klesá, môže byť budúcnosť dôchodkov na Slovensku zložitá. Ak sa nevykonajú potrebné reformy, môže sa v budúcnosti stať, že systém dôchodkového poistenia nebude schopný plniť svoju úlohu zabezpečovať dôchodky pre budúce generácie.

Z dôvodu nízkej pôrodnosti a dlhodobej emigrácie mladých ľudí zo Slovenska do zahraničia sa znižuje počet obyvateľov v produktívnom veku a rastie podiel obyvateľov nad 65 rokov. To znamená, že sa znižuje počet ľudí, ktorí odvádzajú príspevky na sociálne a dôchodkové poistenie, a narastá počet ľudí, ktorí sú oprávnení na príjem dôchodku.

Aby sa zabezpečila udržateľnosť systému dôchodkového poistenia na Slovensku v budúcnosti, budú potrebné reformy, ktoré prinesú viacero zmien v oblasti financovania, prerozdeľovania dôchodkov, dôchodkového veku a podobne. Možnosťou by mohlo byť zvýšenie dôchodkového veku, čo by umožnilo dlhodobú udržateľnosť systému. Taktiež by sa mohli zvýšiť sociálne dávky a príspevky pre rodiny s deťmi a podobne, aby sa podporil rast pôrodnosti a zabránilo sa ďalšiemu úbytku obyvateľstva.

Naše tipy a odporúčania pre prípravu na odchod do dôchodku

Od 01.05.2023 je vstup do 2. piliera automatický pre ľudí, ktorí začnú prvýkrát pracovať. Všetkým, ktorí 2. pilier majú a vekom nepresahujú 54 rokov sa ich majetok presunie do indexových fondov. Tí, ktorí si však 2.pilier neuzavreli a pred dôchodkovou reformou už pracovali si musia pilier uzavrieť sami.

Využite 3. pilier, ak vám prispieva zamestnávateľ

Ak máte benefit v podobe príspevku na 3. pilier od zamestnávateľa využitie ho. Na 3. pilieri si môžete uplatniť aj daňovú úľavu, maximálne však zo 180€. Na výber máte jednu zo štyroch spoločností. Nezabúdajte tiež na správny výber dôchodkového fondu.

Investujte

Pripravujte si úspory na dôchodok individuálne. Pri vašej investícii zvoľte vám zodpovedajúcu investičnú stratégiu. Myslite aj na infláciu a svoje súkromné pravidelné investície zvyšujte aspoň o 5 % každé 2 roky.

Investovanie môže mať svoje riziká a nezaručuje výnosy. Výber vhodného spôsobu investovania závisí od individuálnych potrieb a finančnej situácie každého jednotlivca. Pred investovaním by ste mali starostlivo preskúmať všetky dostupné možnosti a poradiť sa s odborníkmi na financie.