Neviete, kam investovať 5 000 eur? Poradíme vám, ako ich správne zhodnotiť

Veľa ľudí sa v čase vysokej inflácie pýta, kam napríklad investovať 5000€. Pripravili sme si článok, ktorí vám porovná jednotlivé možnosti, či využiť pri investovaní poradcu a v závere ukáže, akým chybám sa vyvarovať.

Máte peniaze, ktoré vám stoja na bežnom účte? Ste na správnom mieste. Je najvyšší čas prostriedky rozumne investovať a nechať ich pracovať pre vás. Rok 2022 bol v investovaní turbulentný. Rast cien nehnuteľností (na bývanie) sa koncom roka zastavuje alebo dokonca začínajú ceny klesať. Vplyv na to má hlavne rast úrokových sadzieb a kroky centrálnej banky smerujúce k zníženiu inflácie. Inflácia je aktuálne vyše 15%, preto nejeden investor hľadá kam investovať 5000 eur.

Oblasti kam investovať 5000 eur

Ukladanie na termínovaný vklad/účet

Termínované vklady sa posledné roky výrazne nezmenili. Za zmienku tu výnosy veľmi nestoja – pohybujú sa okolo nuly až jedného percenta pri viazanosti na niekoľko rokov. Najväčšou výhodou termínovaných účtov je asi len ich bezpečnosť. Tá ide ruka v ruke s nízkym výnosom. Pre drvivú väčšinu ľudí sú termínované vklady nepraktické, pretože pri nedodržaní termínu klient prichádza o výnos.

- výnos: nízky

- riziko: nízke

- investičný horizont: fixný na presný počet rokov

- výhody: nízke riziko

- nevýhody: výnos je limitovaný na dodržanie termínu, nízky výnos

- zhrnutie: “za málo peňazí málo muziky”

Investovanie do dlhopisov

Dlhopisy vieme rozdeliť do korporátnych (firemných) a štátnych dlhopisov. Viac populárne sú na Slovensku korporátne dlhopisy. Kúpou dlhopisu v podstate požičiavate svoje peniaze konkrétnej firme vo viere, že vám peniaze vráti a ako odmenu vám firma na konci splatnosti dlhopisu vyplatí výnos. Emitent dlhopisu môže peniaze použiť na špecifické podnikateľské účely. Vo všeobecnosti sú štátne dlhopisy viac konzervatívnejšie ako firemné dlhopisy. Problémy môžu nastať, ak človek koncentruje svoju investíciu do dlhopisov jednej konkrétnej firmy. Väčšina dlhopisov nie je oslobodená od dane z príjmu tak ako akcie, pretože nie sú obchodované na burze.

- výnos: stredný až vyšší

- riziko: stredné až vyššie, záležiac od dlhopisu

- investičný horizont: minimum 5 rokov / podľa splatnosti dlhopisu

- výhody: vyšší výnos

- nevýhody: vysoké riziko ak nie je investícia rozložená do viacerých dlhopisov - ľahké predísť cez fondy, dlhší investičný horizont

- zhrnutie: vhodné na strednodobé investičné zámery, avšak odporúčame nekoncentrovať vysokú investíciu do dlhopisu jednej spoločnosti

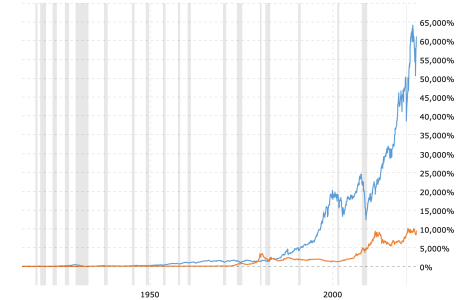

Investovanie do akcií

Všeobecne povedané, akcie patria medzi najlepšie zarábajúce investície. Štandardne platí, že vyšší výnos ide ruka v ruke s nutnosťou podstúpiť vyššie riziko a nechať investíciu pracovať dlhší čas. Dlhší čas môže znamenať 10 alebo 15 a viac rokov. Najlepšou dlhodobou možnosťou, ako investovať do akcií z hľadiska výnosu a bezpečnosti sú akciové indexové fondy.

- výnos: vysoký (dlhodobo najvyšší zo všetkých možností)

- riziko: pri výbere jednotlivých akcii je riziko výrazne vyššie

- investičný horizont: minimum 7 rokov, ideálne 10, 15+

- výhody: vhodné na dlhodobejšie zhodnotenie majetku, možnosť využiť oslobodenie od dane

- nevýhody: vysoké riziko ak nie je investícia vhodne rozložená do viacercýh akcii (ľahké predísť cez fondy), dlhší investičný horizont

- zhrnutie: najviac perspektívna dlhodobá investícia, ideálne do nich investovať skrz ETF fondy

Investovanie do podielových a ETF fonfov

Podielové a ETF fondy sú využívané pretože minimalizujú riziko v investovaní. Obrazne povedané, podielové fondy sú krabice, ktoré obsahujú veľa akcíí, dlhopisov alebo iných cenných papierov. Riziko investície je rozložené medzi veľa aktív fondu, napríklad akcií. Niektoré fondy môžu obsahovať aj niekoľko tisíc firiem, čo takmer úplne eliminuje riziko prísť o všetky peniaze.

To, či je vhodné investovať peniaze do akciových, zmiešaných alebo dlhopisových fondov záleži hlavne na základe investičného horizontu, preferencií a vášho rizikového profilu. Ak vám nejde až tak o výnos, máte kratší investičný horizont alebo chcete od investície menšiu kolísavosť, môžete zvoliť mix akciových a dlhopisových fondov, prípadne siahnuť po realitných fondoch. V prípade ETF fondov a fondov obchodovaných na burze platí, že ich výnos môže byť oslobodený od dane zo zisku.

Podielové fondy predstavujú pohodlný a efektívny spôsob, ako dlhodobo zhodnocovať svoje peniaze. Pozor však treba dať pri ich výbere, pretože nie sú fondy ako fondy. Štúdie ukazujú, že ak človek využije pasívne spravované indexové fondy, jeho výnos bude vyšší, ako keby investoval do aktívne spravovaných podielových fondov.

- výnos: vyšší (záležiac od zložiek a druhu fondu)

- riziko: stredné

- investičný horizont: minimum 7 rokov a viac

- výhody: relatívne nízke riziko, vhodné na strednodobé aj dlhodobé investovanie, možnosť investovať aj v menších čiastkach, možnosť využiť oslobodenie od dane zo zisku,

- nevýhody: veľký výber

- zhrnutie: najlepší pomer “kvality a ceny” - v investičnom zmysle zníženého rizika a vyššieho výnosu, ako keby si aktíva človek kupoval manuálne

Investovanie do zlata

Vo všeobecnosti sa často hovorí, že zlato chráni vaše peniaze pred infláciou a slúži ako konzervatívna investícia. Avšak po preskúmaní vývoja ceny zlata by sme zistili, že z dlhodobého hľadiska má zlato dosť nekonzistentné výnosy. Z tejto investície by investor nemal očakávať každoročné zhodnotenie 2-3%. Lepšie konzervatívnejšie výnosy s nižšou kolísavosťou vie človek dosiahnuť investíciou v konzervatívnych fondoch. Avšak ako diverzifikačný nástroj už pri väčšom portfóliu môže padnúť vhod.

Vo všeobecnosti sa často hovorí, že zlato chráni vaše peniaze pred infláciou a slúži ako konzervatívna investícia. Avšak po preskúmaní vývoja ceny zlata by sme zistili, že z dlhodobého hľadiska má zlato dosť nekonzistentné výnosy. Z tejto investície by investor nemal očakávať každoročné zhodnotenie 2-3%. Lepšie konzervatívnejšie výnosy s nižšou kolísavosťou vie človek dosiahnuť investíciou v konzervatívnych fondoch. Avšak ako diverzifikačný nástroj už pri väčšom portfóliu môže padnúť vhod.

- výnos: nízky

- riziko: stredné

- investičný horizont: minimum 3 roky

- výhody: daňové oslobodenie (fyzické zlato), alternatívny diverzifikátor

- nevýhody: nepraktický odpredaj fyzických zliatkov, vysoké poplatky spojené s nákupom a predajom fyzických zliatkov

- zhrnutie: vyššia kolísavosť, nestabilné výnosy, na diverzifikáciu už širokého portfólia môže byť fajn

Najčastejšie chyby v investovaní

Príliš konzervatívny investor

Príliš veľká konzervatívnosť môže u investorov byť aj nevýhodou. Hlavne z pohľadu, že sa investori oberajú o potenciálne výnosy. Najviac takýto investori využívajú sporiace alebo termínované účty, ktoré svojim výnosom garantujú len garantovanú stratu. Už len keby sme počítali, že chceme investovať 5000€ a inflácia bola 2%, pripraví nás o 100€ ročne. Takýmto investorom by som odporučil zvážiť konzervatívnu investíciu.

Príliš dynamický investor

Veľa neskúsených investorov si vyberá investíciu len na základe predpokladaného výnosu. Zdôrazňujem predpokladaného, pretože žiadna investícia nie je garantovaná. Takmer všetci noví investori ale prehliadajú fakt, že vysoko výnosná investícia je spojená s psychologickým rizikom. Nie je nezvyčajné, že dynamická investícia môže krátkodobo stratiť aj 30% hodnoty v priebehu krízy. Pri nevhodnom výbere investície môže človek o peniaze aj prísť, práve preto by sa rozumne mali peniaze rozkladať do rôznych investícii aj s nižším výnosom, ktoré majú nižšie riziko a nižšiu kolísavosť.

Investovanie do kryptomien

Ak už čítate tento článok a hľadáte informácie kam investovať 5000€ a neprísť o ne, tak tipujem že vám záleží na vašich peniazoch. S kryptomenami to istota nie je. Môžu poskytovať technologicý posun v bankovníctve, ale kvôli chýbajúcej regulácii by som sa do nich neodporúčal púšťať vo väčšom. O tom, ako sa ľudia popálili si viete prečítať aj v kauze FTX.

Koncentrovanie investície

Nie nadarmo sa hovorí: “Nevsádzaj všetko na jednu kartu”. Najznámejší investor Warren Buffet tento výrok mieril prevažne na investorov, ktorí investujú do jednej spoločnosti, či už cez jej dlhopis alebo akciu. Je to najľahší spôsob, ako prísť o peniaze.

Pofidérne investície

Je veľmi ľahké natrafiť na investíciu, ktorá sľubuje astronomický výnos, prípadne sa v nej skloňuje slovíčko “garantovaný”. Spozornieť by ste mali, ak investícia sľubuje viac ako 10% výnos ročne. Takmer žiadne investície nezarábajú dlhodobo viac ako 10% ročne. S veľkou pravdepodobnosťou sa v tomto prípade môžete vystaviť vysokému riziku.

Investovanie cez životné poistenie

,,Investičné ani kapitálové životné poistenie nie je sporenie”, tvrdí Národná banka Slovenska. Najvážnejším problémom v sporení cez poistenia sú poplatky. Práve kvôli problému v chýbajúcej transparentnosti robila NBS v roku 2021 prieskum. Okrem iného sa zistilo, že tieto produkty sú neprehľadné, zložité a poplatky boli strhávané aj v prípadoch, kedy neboli uvedené v sadzobníku poplatkov.

Miesta, kam investujú ľudia najčastejšie

Obľúbenou a zároveň bezpečnou možnosťou, kam investovať 5000€ sú indexové fondy. Nie nadarmo si ich vyberá drvivá väčšina ľudí. Najviac overené z podielových fondov sú indexové ETF fondy, ktoré majú nízku poplatkovú štruktúru a dlhodobo pozitívne výsledky.

Ak by mal investor dať všetky svoje investície do jednej veci, tak ňou určite sú indexové ETF fondy. V ETF fondoch sa totiž dá investícia rozložiť tak dobre, že žiadne iné aktíva už potrebné nie sú.

Úplnou samozrejmosťou je napríklad Garančný fond investícii, ktorý chráni investora do výšky 50000€. U niektorých je možné využiť aj daňové oslobodenie z výnosu. Dôležité je len vybrať tie správne fondy na základe investičného horizontu a tolerancie rizika.

Kto mi pomôže pri investovaní?

Finančného sprostredkovateľa by ste mali využiť, keď sa investovaniu nevenujete profesionálne, chcete sa vyhnúť chybám a maximalizovať svoje investície. Profesionál vám odporučí vhodné investovanie na vašu situáciu. Kontaktujte nás, ak chcete mať svoje investície spravované profíkom, podložené dátami.

Investovanie môže mať svoje riziká a nezaručuje výnosy. Výber vhodného spôsobu investovania závisí od individuálnych potrieb a finančnej situácie každého jednotlivca. Pred investovaním by ste mali starostlivo preskúmať všetky dostupné možnosti a poradiť sa s odborníkmi na financie.